O princípio da anterioridade tributária, disposto nos art. 150, da Constituição Federal, é um meio de garantir previsibilidade ao contribuinte, evitando cobrança ou majoração de tributos repentinos.

A tributação representa uma das principais fontes de recurso ao Estado, a partir da qual cada cidadão deve contribuir nos limites de sua capacidade com as despesas públicas.

Dessa forma, a Constituição Federal confere aos entes federativos a competência tributária para instituir e exigir determinados tributos em seu território. E, ao mesmo tempo, estabelece balizas a essa cobrança e garantias ao cidadão.

Tais garantias, são organizadas em regras e princípios tributários. Dessa forma, visam afastar potenciais abusos por parte do Estado, bem como assegurar uma paridade de forças entre o Estado e os contribuintes.

Dentre os princípios e regras para garantir direitos ao cidadão, podemos citar:

- Capacidade Contributiva;

- Legalidade Tributária;

- Não-Cumulatividade,;

- Seletividade;

- Anterioridade;

- Dentre diversas outras.

Neste artigo abordaremos exclusivamente sobre a garantia constitucional relativa à Anterioridade Tributária, disposta nos itens “b” e “c”, do inciso III, do art. 150, da Constituição Federal.

O que é o princípio da Anterioridade Tributária?

A Anterioridade Tributária aparece na Ordem Constitucional como meio de garantir previsibilidade ao contribuinte. Dessa forma, busca evitar cobrança ou majoração de tributos repentinos e inadvertidos, capazes de impactar severamente o planejamento financeiro do administrado.

Além disso, vale destacar que a Anterioridade Tributária em nada se relaciona com a antiga previsão Constitucional relativa à Anualidade Tributária (§ 34 do art. 141 da Constituição de 1946).

A diferença entre a Anualidade e a Anterioridade Tributária é que na Anualidade nenhum tributo poderia ser cobrado sem prévia autorização orçamentária, salvo casos excepcionais. Enquanto isso, na Anterioridade o foco é evitar cobrança de tributos repentinos e inadvertidos.

Leia também: Política monetária: o que é, tipos e impacto na economia!

Quais são os tipos de Anterioridade Tributária?

Existem dois tipos de Anterioridade Tributária: de exercício e nonagesimal.

Entenda sobre cada uma delas nos tópicos abaixo.

1. Anterioridade Tributária de Exercício

O princípio da Anterioridade de Exercício aparece no item “b”, do inciso III, do art. 150, da CF. Nele é defeso ao Fisco cobrar tributos no mesmo exercício financeiro em que haja sido publicada a lei que os instituiu ou aumentou.

Isso significa que, ao instituir ou majorar determinado tributo em um exercício (por exemplo, no ano de 2020), este somente será assim exigível no exercício seguinte (a partir de 2021).

Porém, tal garantia não se relaciona com a vacatio legis, que determina prazo para início de vigência de uma lei. Vejamos um exemplo para ficar mais evidente:

Uma lei que institui ou majora um tributo, em vigência no exercício em que promulgada (escoada, portanto, a vacatio legis), ainda assim, vai se sujeitar À anterioridade tributária. Ou seja, o tributo só poderá ser exigido no exercício seguinte.

Ademais, a Anterioridade Tributária se refere apenas à data de promulgação da lei. Nesse sentido, não está necessariamente ligada ao início de sua vigência. Isso porque, leis tributárias em geral entram em vigência na data de sua publicação.

2. Anterioridade Tributária Nonagesimal

O princípio da Anterioridade Nonagesimal determina que o fisco só pode exigir um tributo instituído ou majorado decorridos 90 dias de da data em que foi publicada a lei que os instituiu ou aumentou. Ele está disposto no item “c”, do inciso III, do art. 150, da CF.

Além do mais, é importante ressaltar que tal previsão – salvo exceções – soma-se à anterioridade de exercício. Dessa forma, caso uma lei que institua ou majore um tributo seja promulgada em 01/12/2020, pela Anterioridade de Exercício esse tributo poderia ser exigido já em 01/01/2021.

No entanto, por força da anterioridade nonagesimal, é necessário o transcurso de 90 dias entre a data de promulgação (01/12/2020) e a cobrança por parte do Fisco. Ou seja, nesse exemplo dado, somente em 01/03/2020 o tributo seria exigível nos moldes da nova lei.

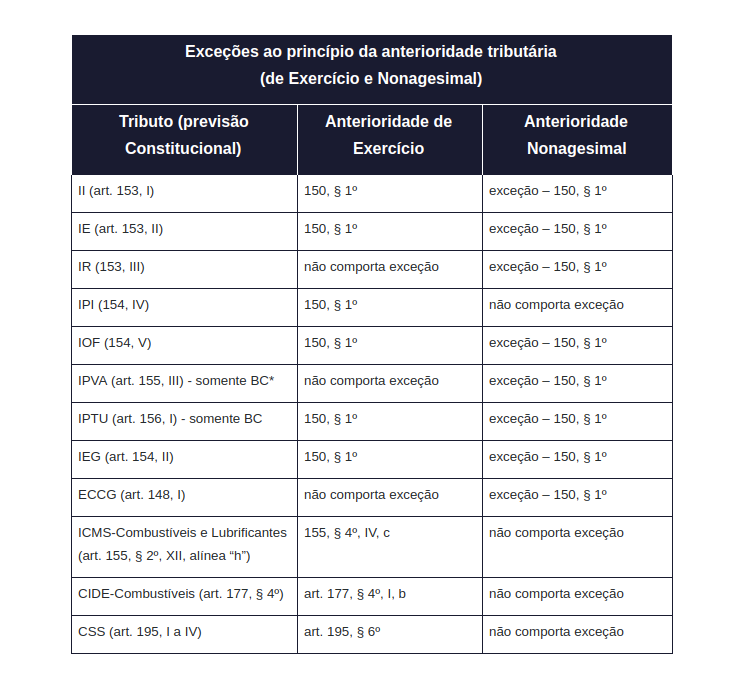

Quais são as exceções ao princípio da anterioridade tributária?

Na própria Constituição Federal há uma série de tributos que comportam exceções à Anterioridade de Exercício ou à Nonagesimal, e alguns como ambas as espécies. São exceções ao princípio da anterioridade tributária:

Para exemplificar: no caso do Imposto sobre a Renda (art. 153, III, da Constituição Federal), por comportar exceção apenas à anterioridade nonagesimal, Anterioridade de Exercício deve ser obedecida.

Porém, caso seja publicada em 31/12/2020 uma lei que aumente o IR, já no dia seguinte (01/01/2021) o fisco poderá exigir os novos moldes.

Natureza normativa da Anterioridade Tributária

No que diz respeito à natureza normativa da Anterioridade Tributária (regra ou princípio), acreditamos em uma natureza dúplice extraída do comando constitucional.

Dessa forma, ela se afigura como regra de caráter retrospectivo e aplicada por subsunção quando determina que um tributo instituído ou majorado somente poderá ser assim exigido no exercício seguinte ou após o prazo de 90 dias.

Enquanto isso, se concebe como princípio de caráter prospectivo e aplicado por ponderação, quando consagra a não-surpresa e a lealdade na relação entre Estado e contribuinte.

Veja que, do modo como descrita nos itens “b” e “c”, do inciso III, do art. 150, da CF, não há qualquer ponderação em sua aplicação (característica intrínseca dos princípios).

Porém, há uma clara subsunção (própria das regras). Isso no passo em que determina que ou a cobrança é realizada no intervalo definido pela Constituição (exercício seguinte e após o prazo de 90 dias), ou será considerada inconstitucional.

No entanto, a maior parte da Doutrina costuma se referir à Anterioridade como Princípio Constitucional Tributário, de onde surge o Princípio da Anterioridade Tributária.

Aspectos importantes para advogados

A respeito dessa natureza normativa de regra, é indispensável que o profissional de advocacia esteja atento às alterações legislativas em que são definidas majoração ou instituição de determinado tributo.

Isso com o objetivo de verificar a observância à Anterioridade Tributária e, consequentemente, da constitucionalidade da exigência por parte do Fisco.

Mais liberdade no dia a dia

Conclusão

Conforme abordado, a Anterioridade Tributária é uma garantia constitucional básica do contribuinte, dividindo-se em duas espécies:

– De exercício;

– Nonagesimal.

Salvo as exceções constitucionalmente previstas, todos os tributos devem observar tais imposições, de modo que eventuais cobranças que desconsiderem esses comandos serão flagrantemente inconstitucionais.

Veja mais conteúdos

Para você continuar se atualizando sobre temas relacionados do direito tributário, separei esses conteúdos:

- CTN – Código Tributário Nacional comentado: histórico e principais artigos

- O que é o lançamento tributário, suas modalidades e aspectos jurídicos

- O que é o princípio da seletividade tributária e seus principais aspectos

- Lei de Registros Públicos: o que mudou com a Lei 14.382

- O que é e quando ocorre a evasão fiscal

- Honorários advocatícios: o que são, tipos, como cobrar (+calculadora)

- Análise e comentários ao art. 321 do Novo CPC

- O que é o princípio da legalidade tributária e suas aplicações

Ficou com dúvidas? Fale comigo pelos comentários!

Assine grátis a Aurum News e receba uma dose semanal de conteúdo no seu e-mail! ✌️

Advogado sócio de Bertoncini, Gouvêa & Tissot Advogados. Mestre em Direito com ênfase em Direito Tributário na Universidade Federal de Santa Catarina (UFSC). Especialista em Direito Tributário pelo Instituto Brasileiro de Estudos Tributários (IBET). Bacharel em Direito pela Universidade Federal...

Ler maisDeixe seu comentário e vamos conversar!

Existe exceção para essa regra ?! No caso, sendo mais objetiva: para excluir a cobrança de IR de quem ganha até 1.900 reais, é possível ?!

por favor, além do IR, qual o outro tributo cobrado imediatamente do contribuinte?